2025.05.07

不動産を売却する際、避けて通れないのが「税金」の問題です。

不動産を売約した後、翌年の2月から3月に確定申告して納税するため、売却時期によっては1年近く遅れて納税するという時間差があるのも注意が必要な点です。

想像以上にかかる税金に驚いたという声も多いため、事前の理解と対策が非常に重要になります。

この記事では、譲渡所得税を中心に、不動産売却に関わる税金の種類や計算方法、節税特例まで解説します。

特に、親から不動産を相続し、これから売却や活用、今後の方針について考えている50代〜60代の方にとって、老後の資金設計にも直結する大きなテーマです。

戸建住宅の場合、「一旦は物置」とする方が多いですが、「よくわからないから放置」ではなく、早めに仕組みを理解して行動することが、損をしない最大のポイントです。

ぜひ最後までご覧ください。

不動産売却にかかる税金としては、儲け(所得)に対して課税されるもの、売却手続きそのものに対して課税されるものがあります。

契約・登記・利益(所得)などの各場面で税負担が発生します。

譲渡所得税(および住民税)

最も大きな負担になりがちなのがこの税金です。「売却益」に対して課税されるため、思っていたより手取りが減ってしまう主因になります。

購入価格と売却価格を比較して、儲けとなる所得があれば、所得に対して課税されることになります。

建物については、減価償却を考慮する必要があります。

登録免許税

登記内容を変更する際にかかる手数料のようなもので、基本的には買主が購入した不動産を自己の名義にするために登記を行う際に発生する税金です。

ただ、不動産の登記を第三者に名義を変更する場合には、売主の現在の住所氏名と一致している必要があります。そのため、不動産購入時の住所から引越ししていたり、結婚離婚などで氏名が変わっている場合などには、売主としても登録免許税を支払って訂正する必要があります。

参考:登録免許税

印紙税

売買契約書に課される税金で、税額は契約金額により異なります。非課税になる「電子契約」は企業間で進んでいますが、一般個人ではまだ普及率が低いため、紙の契約書で発生するのが一般的です。

参考:印紙税

その他細かい点としては、固定資産税の日割精算があります。

物件所在の市町村から1月1日現在の所有者に対して1年分がまとめて課税されるものですが、年途中で所有者が変わっても、新たに納付書が発行されるものではありません。そのため、不動産売買の実務においては、引き渡し日を基準に売主・買主で日割り精算されるのが通例です。

これらの税金を「知らずに売った」場合、後になって思ったよりも少ない金額しか残らなかったという結果にもつながりかねません。だからこそ、最初にしっかり全体像を押さえることが大切です。

譲渡所得税は、不動産売却で利益(所得)が出たときに課される税金です。

「譲渡所得」という言葉がやや難しく感じられるかもしれませんが、実質的には「儲けた分に対して税金がかかる」と考えるとわかりやすいでしょう。

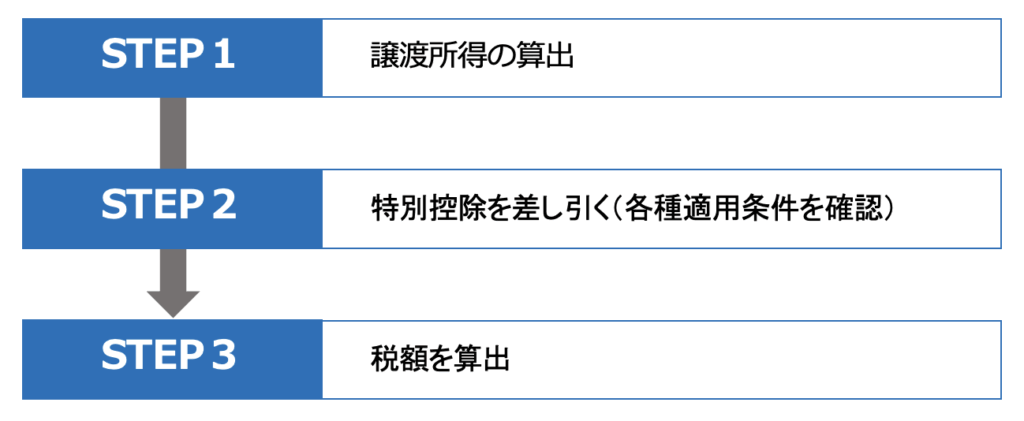

ステップ別の計算手順

ステップ1:譲渡所得の算出

まずは譲渡所得を算出します。

譲渡所得 = 売却価格 −(取得費+譲渡費用)

例:2,500万円で購入した戸建てを4,000万円で売却

取得費:2,500万円、リフォーム費用(資産計上対象):200万円

譲渡費用(仲介・測量など):200万円

譲渡所得 = 4,000万円 −(2,500+200+200)= 1,100万円(簡易説明上、減価償却は考慮外)

ステップ2:特別控除を差し引く(各種適用条件を確認)

適用条件を満たすと、譲渡所得から特別控除を差し引けます。

例:3,000万円特別控除を受けられるなら

譲渡所得 1,100万円 − 特別控除3,000万円 = 0円(課税されない)

ステップ3:税率を適用して税額を計算

譲渡所得が出た場合、以下の税率を適用して税額を計算します。

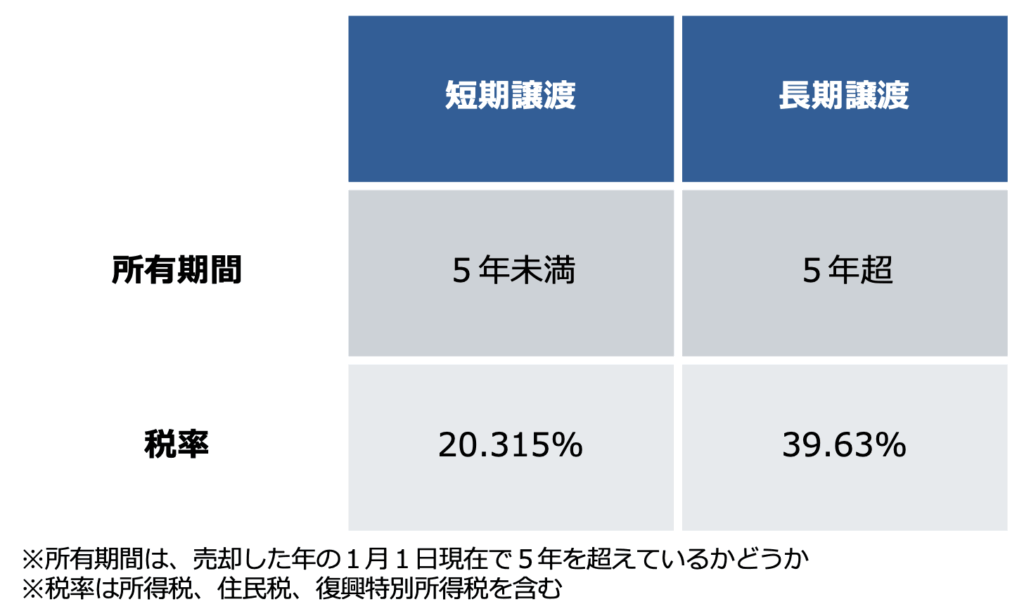

短期と長期の税率比較

減価償却を忘れる

建物の価値は、経年とともに減少していくと見なされ、その構造毎に法定耐用年数が決められています。そのため売却時における建物価値の減少として、減価償却費を取得価格から差し引いて譲渡所得を計算する必要はあります。

特別控除の併用ミス

各種特別控除は、適用できると大きな節税につながりますが、適用条件をよく確認する必要があります。一部の控除は併用できず、最適な適用順序を誤ると、税負担が大きくなり損をする可能性があります。

事前のシミュレーションと、専門家との相談に相談するようにしましょう。

短期と長期でこんなに違う

譲渡所得税には、「短期譲渡所得」と「長期譲渡所得」の2種類があり、税率が大きく異なります。その分かれ目は、「不動産の所有期間」となります。

不動産を取得した日から、売却した年の1月1日時点までの期間で判断されます。

この判定には「実際の売却日」ではなく、「その年の元日」が使われるため注意が必要です。

例えば次の不動産を同じ2025年5月に売却した場合

売却した年の1月1日時点までの期間で判断。

不動産A 2019年12月購入 → 売却した年の1月1日時点で5年1ヶ月経過 → 長期譲渡所得

不動産B 2020年2月購入 → 売却した年の1月1日時点で4年11ヶ月→ 短期譲渡所得

たった1ヶ月の違いで、税額が倍近く変わる可能性もあるため、売却タイミングの見極めが重要です。

長期譲渡のメリットは大きい

親から贈与を受けた不動産

・所有期間はリセットされ、「贈与を受けた年」が起点になる

・長期譲渡にならない可能性がある

タイミング次第で、数十万~数百万円の節税になることもあります。

親から相続した土地や建物を売却する場合、通常の不動産売却とは異なる「特有の注意点」があります。

特に次の3点は、税額や手続きに大きな影響を与えるため、事前の把握が不可欠です。

取得費の引き継ぎと不明リスク

相続した不動産の場合、被相続人(親など)が当時購入した金額を「取得費」として引き継ぐのが基本です。

この場合、取得費は「1,200万円+当時の諸費用」(減価償却を別途考慮)

しかし、親の購入時金額を示す、契約書が見つからないといったケースでは、基本的には「概算取得費(売却価格の5%)」となります。

4,000万円で売却 → 取得費200万円(5%)と見なされる

→ 実際は1,200万円なのに、課税対象が大きく増えることになります。

節税のために「取得費探し」は最重要

所有期間は「親の取得日」から数える

所有期間のカウントは、相続した年ではなく、親がその不動産を取得した日が起点になります。

引き継げるため、相続した時点ではない点に注意しましょう。

これにより、高確率で長期譲渡(20.315%)が適用されるため、相続物件の売却は税率面では有利です。

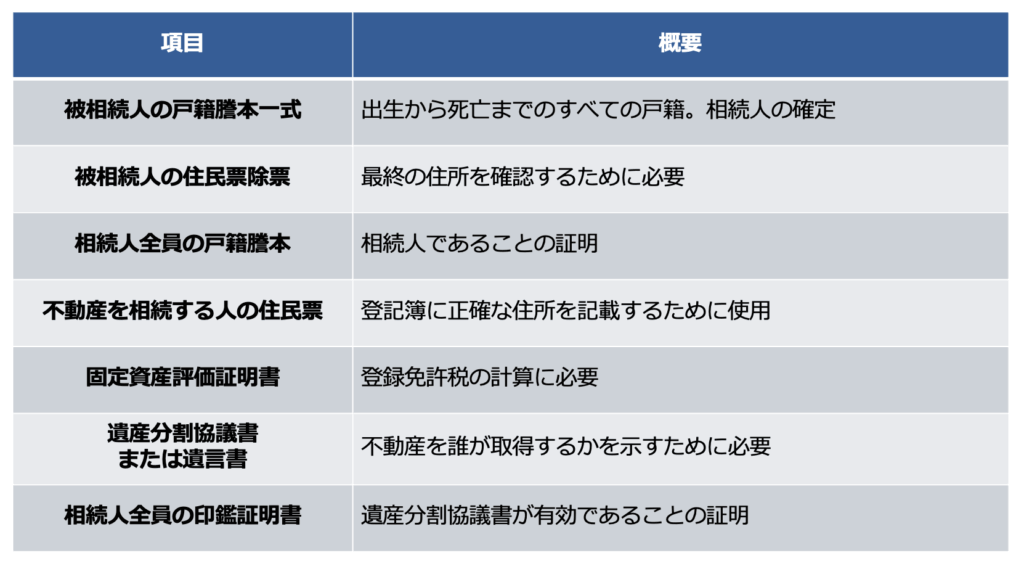

相続登記が未了だと売却できない

不動産を売却するには、「登記簿上の所有者名義」が現在の所有者と一致していなければなりません。

相続した不動産で登記変更(相続登記)をしていないと、次の買い手が自己の名義にできず法務局で正しく登記ができません。

令和6年から「相続登記の義務化」

2024年4月から、相続登記は3年以内に必ず行うことが法律で義務化されていますので、放置していると10万円以下の過料(罰金)を科される可能性があります。

判断に迷う場合は、早めに司法書士などの専門家へ相談するようにしましょう。

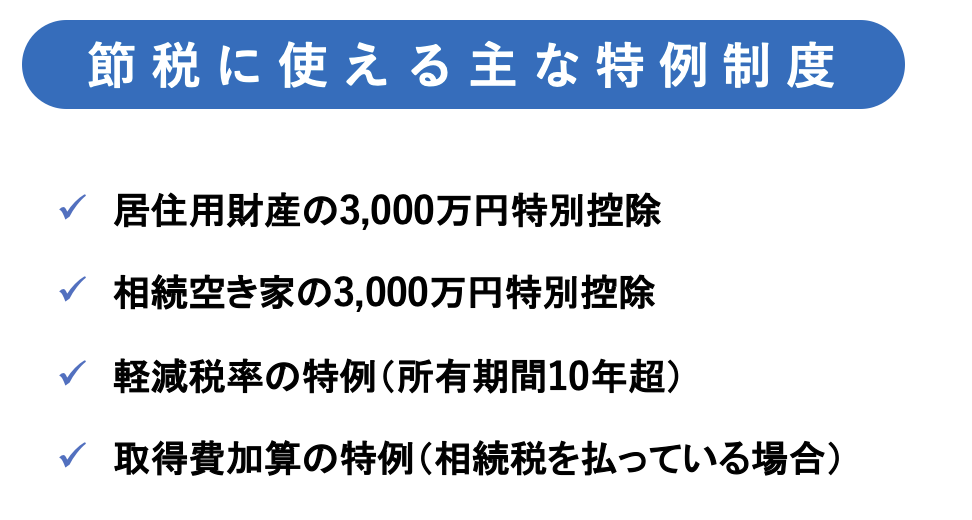

条件を満たせば数百万円の節税も可能

負担感が大きい税金を少しでも減らすため、積極的に活用したいのが、各種の特例制度です。知らずにいると、何百万円も多く納税してしまうケースも考えられます。

以下に紹介する4つの代表的な特例は、正しく使えば節税効果が非常に高く、中には税金がゼロとなるケースもありますので、ぜひ押さえておきましょう。

居住用財産の3,000万円特別控除(マイホーム特例)

概要 自宅(マイホーム)を売却した場合、譲渡所得から最大3,000万円を控除できる特例です。

適用条件(一部)

節税例

② 相続空き家の3,000万円特別控除

概要 相続した家が空き家で、一定の条件を満たして売却する場合、3,000万円を控除できます。

特に高齢の親が住んでいた実家の売却において、非常に有効な制度です。

主な適用条件

その他細かいな適用条件がありますので、自分の場合に適用できるかどうか、よく確認することが大切です。

注意点

③ 軽減税率の特例(所有期間10年超)

概要 居住用財産を10年以上所有していて売却した場合、譲渡所得の一部について、さらに税率が軽減されます。

適用後の税率

-1-1024x500.png)

④ 取得費加算の特例(相続税を払っている場合)

概要 相続した不動産について、相続税を支払っている場合、その一部を取得費として加算できます。これにより、譲渡所得が圧縮されて課税額が減ります。

計算式が複雑なため、税理士へ確認することがおすすめです。

適用条件

注意:特例には「併用不可」ルールもあり

各種特例は、条件に合えば最大限に活用すべき制度ですが、併用できるかどうか不安な場合は、ぜひ税理士などに確認しましょう。

制度は複雑ですが、正しく使えば節税額は非常に大きくなります。

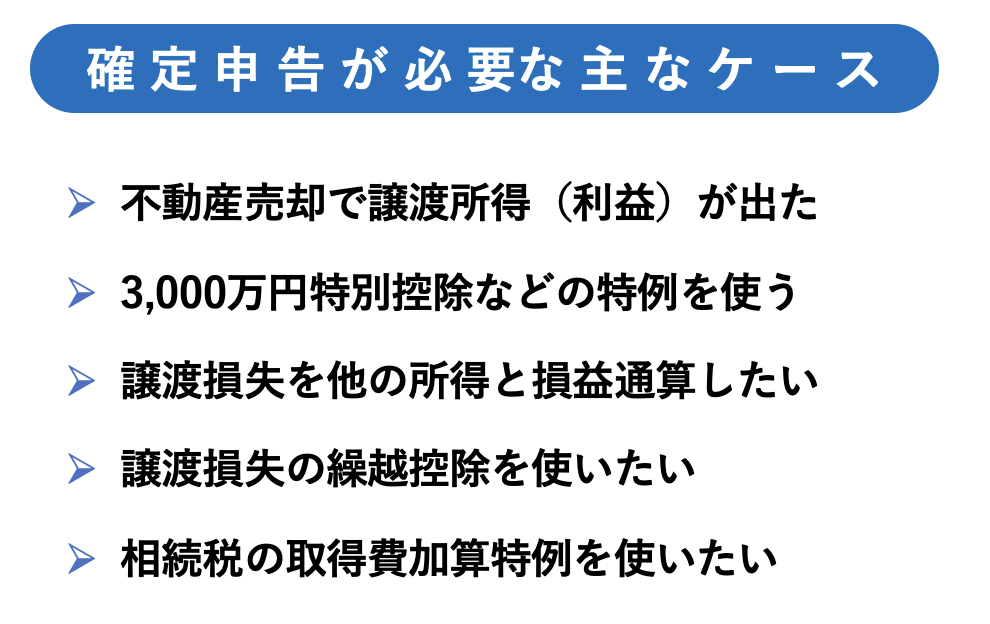

不動産を売却した年の翌年には、多くの場合で確定申告が必要になります。

特に譲渡所得が出た場合や、節税の特例を適用するには、必ず申告が必要です。

特に年初めに売却した場合など、翌年の確定申告まで半年以上期間が開くケースもあります。「知らなかった」「忘れていた」では済まされず、延滞税や加算税が発生するリスクもあるため、事前の準備が重要です。

以下のいずれかに該当する方は、必ず申告を行う必要があります。

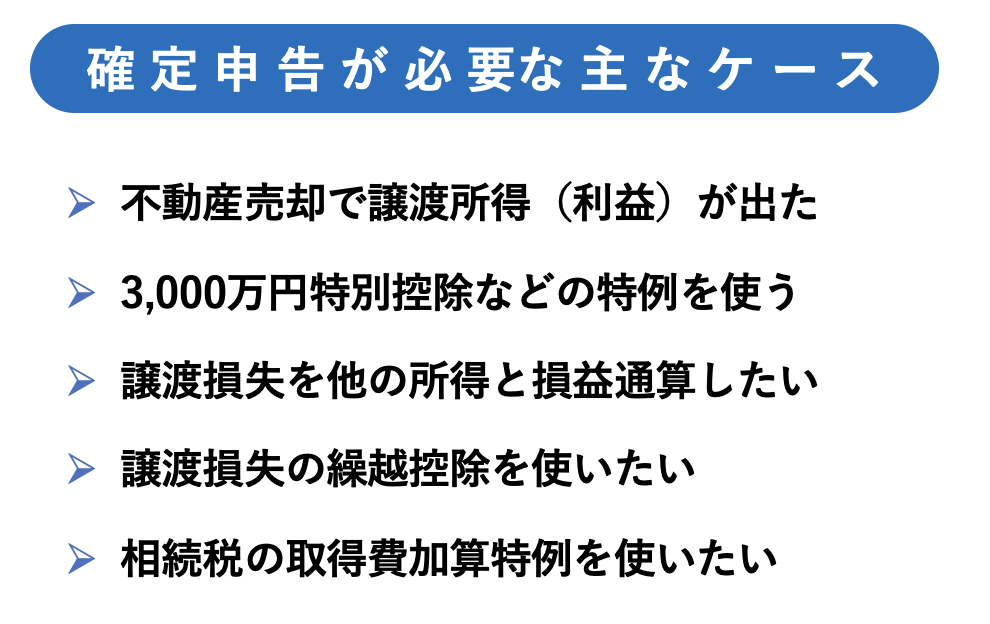

申告と納税のスケジュール

※日程は年度によって若干変動するため、国税庁や自治体の最新情報を確認しましょう。

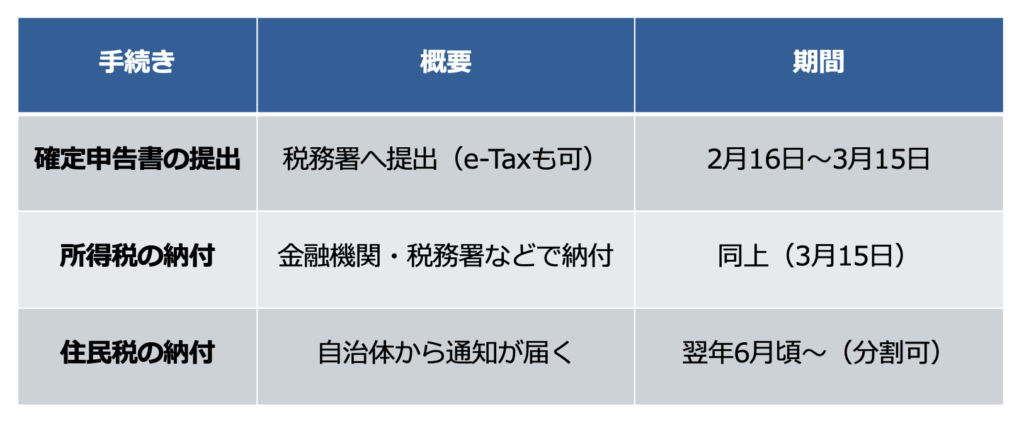

確定申告に必要な添付書類

※これらを基に申告書を作成しますが、適用したい特例より、上記の他に追加書類があります。

書類の提出方法

先ほどの居住用財産の3000万円控除や空き家の3000万円特別控除など、各種の特例や控除を利用するには、確定申告が必要となります。

この点には十分に注意するようにしましょう。

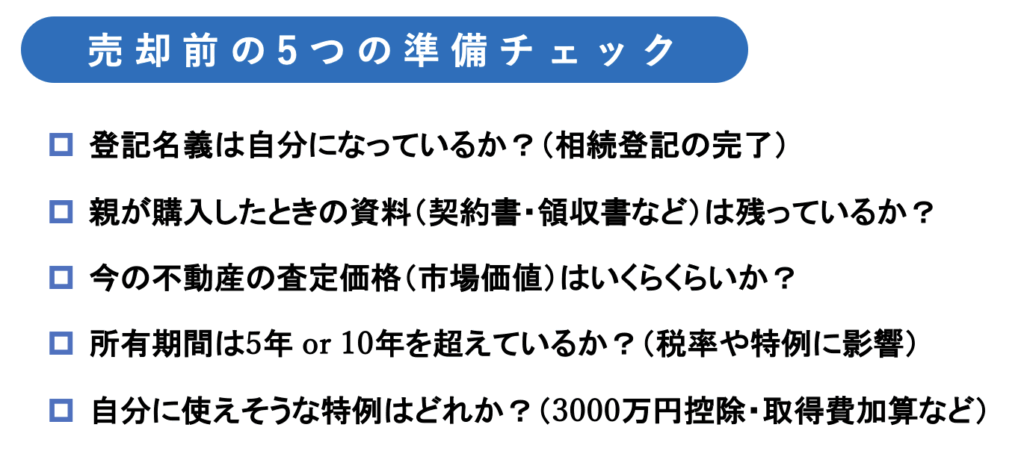

不動産の売却には、自身の不動産に関する理解が重要です。

以下の5項目が確認できれば、売却や節税に向けて大きく前進できます。

不要な税金を払わらないだけでなく、できるだけ高く売ることで最終的な手取りは大きくなります。

以下の2軸をセットで考えることが、後悔しない売却のカギです。

① 節税に強くなる(税理士の活用)

② 売却戦略を最適化(不動産会社選び)

相続した不動産を「どう活かすか・どう処分するか」は、次世代への財産設計の第一歩です。売却して資金化すれば、子どもたちへの分配や老後資金の備えにもなります。放置された空き家は、将来的に“負動産”になるリスクもあるため、早めの判断が大切です

相続登記や取得費の資料を探す(準備)

不動産の査定を実際に依頼してみる(現状把握)

税理士や不動産会社に無料相談してみる(行動)

この記事が、あなたの大切な資産を「損せず・納得して」売却するための一助となれば幸いです。

| 【監修者】 村上 雄介 相続不動産株式会社 代表取締役 不動産売買仲介・相続コンサルティングを専門として、18年間相続関連の不動産対応に携わる。 宅地建物取引士、公認不動産コンサルティングマスター、CFP、1級ファイナンシャル・プランニング技能士、 相続診断士。 |

相続・不動産コラム