2025.06.04

相続財産が全て現預金だけということは少なく、不動産も含まれていることが一般的です。そのなかでも借地権付きの不動産を相続する際、「借地権の相続税はいくらかかるのか?」「そもそも借地権も課税対象なのか?」と疑問に感じた方は多いのではないでしょうか。

借地権は、土地の所有権ではなく「他人の土地を借りて利用できる権利」ですが、その権利にも明確な経済的価値があるため、相続財産として評価を行い、相続税の対象になります。

しかも、借地権の評価や課税は非常に複雑で、借地権の種類、地代の支払い状況、契約内容などによって税額が大きく変動する点も見逃せません。

この記事では、以下のような借地権相続に関する代表的な疑問に答えながら、解説していきます。

初めて相続を経験する方や、借地権という特殊な権利に戸惑っている方にとってもわかりやすいように、基礎から実践まで丁寧に解説しています。どうぞ最後までお読みください。

借地権とは、他人の所有する土地を借りて、その土地の上に建物を建てて使用できる権利です。内容に応じていくつかの種類に分かれますが、相続においては、この借地権自体が財産として扱われ、相続税の課税対象になります。

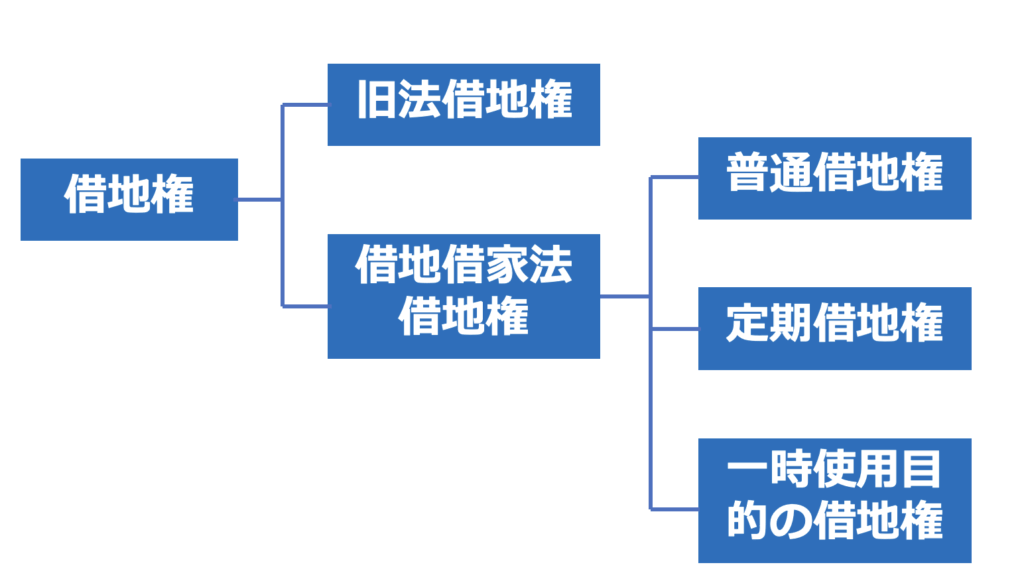

借地権にはいくつかの種類があり、それぞれの性質や評価方法が異なるため、まずは借地権の基本的な種類を理解することが重要です。

【普通借地権とは】

普通借地権は、いわゆる「旧借地法」(1992年以前)または「借地借家法」に基づいて設定される、更新可能な借地権です。

この普通借地権は、相続税の評価上「財産的価値が高い」とされるため、しっかりと評価・申告を行う必要があります。

【定期借地権とは】

定期借地権とは、契約期間に定めがあり更新のない借地権です。一般、事業用、建物譲渡特約と目的や用途によって種類が分かれています。

【一時使用目的の借地権とは】

建設現場の仮設事務所や資材置き場など、一時的な使用目的であることが明らかな場合には「一時使用目的の借地権」が設定されることがあります。

専門家による現地調査や契約内容の確認が不可欠です。

【借地権の取引慣行があると認められる地域以外の地域とは】

一部の地域では、借地権自体の「取引慣行がない地域」とされることがあります。

国税庁のガイドラインによると、借地権の取引慣行があると認められる地域以外の地域にある借地権の価額は評価しないとされています。ただ、実際に取引慣行があるのかないのか、人によっても判断が分かれる可能性があるため、国税庁の路線価図や倍率表などで借地権割合の記載があるかどうかも1つの判断材料にすることが考えられます。

財産単体に相続税がかかるわけではありません。

被相続人の相続財産総額が基礎控除を超えるかどうかで、相続税がかかるかどうかを判断することになります。財産総額が基礎控除を超える場合に借地権を相続する際には、相続財産として評価され、相続税の課税対象となります。

この章では、「課税財産となるかどうかの判断ポイント」について解説します。

【建物が建っているかどうか】

借地権が課税対象となる基本的な条件の一つは、借りた土地の上に建物が存在しているかどうかです。

建物がないからといって必ずしも借地権の課税が無いわけではありません。

たとえば、建て替えのため一時的に解体された後のタイミングで相続が発生した場合など、借地権は存続しているものとして扱う場合もあります。個別内容にもよりますので、相続に詳しい税理士にも確認するようにしましょう。

【地代の支払いがあるか(使用貸借との違い)】

もうひとつ重要なのが「地代の支払いの有無」です。

地代を支払っていても、その金額が不相当に低い地代の場合、地代を支払っていると認められず、税務署が「実質的に使用貸借」と判断するケースもあるため注意が必要です。

個別事情により心配な方は相続に詳しい税理士へ確認するようにいたしましょう。

借地権が課税財産として扱われ、相続税がかかる場合、次に問題になるのが、「評価額はいくらになるのか?」という点です。

この章では、借地権の評価額の算出方法を、相続税申告に必要な基準や用語とあわせて解説していきます。

【借地権割合と路線価とは?】

相続税評価額を出すには、対象不動産の「路線価」と「借地権割合」を把握する必要があります。

路線価は、国税庁が発表しており、誰でも閲覧可能です。道路に面した土地1㎡あたりの価格が千円単位で掲載されており、主に市街地で用いられ、相続税や贈与税の土地評価に使われます。

借地権割合は、その地域で借地権がどれくらいの価値を持っているかを示す割合となっており、地域ごとに決められています。更地に対する借地権の割合として、路線価図や倍率表などで確認することが可能です。

参考:路線価図・評価倍率表

例えばですが、土地面積が100㎡、前面道路の路線価が300千円/㎡、借地権割合が70%の場合。(簡易計算上、各種補正を考慮しないものとします)

自用地評価額 100㎡× 300,000円/㎡ = 30,000,000円

借地権評価額 30,000,000円× 70% = 21,000,000円

【評価額の基本式】

相続税における借地権の評価額は、基本的には以下のような計算式となります。

借地権の評価額 = 自用地評価額 × 借地権割合

参考:借地権の評価

【地域ごとの評価方法(路線価地域/倍率地域)】

借地権の評価方法は、土地の所在する地域に応じて変わります。

-1024x411.png)

評価方法を間違えると、評価額が数百万円単位でずれることもあるため、土地の地域区分を正確に把握しましょう。

借地権の評価額の出し方がわかっても、実際にどれくらい相続税がかかるのかまではイメージしづらいかもしれません。この章では、よくあるケースに基づいて具体的な試算例を示しながら、相続税の計算の流れを解説します。

【通常の借地権で権利金も支払っているケース】

借地権の評価額

250,000円 × 100㎡ × 70% = 17,500,000円

相続財産の総額

17,500,000円(借地権)+ 30,000,000円(その他)= 47,500,000円

相続税の基礎控除

3,000万円 + 600万円 × 2人 = 4,200万円

課税対象額

47,500,000円 – 42,000,000円 = 5,500,000円

相続税

5,500,000円 ÷ 2 = 2,750,000円

2,750,000円 × 10% = 275,000円(一人あたり)

275,000円× 2 = 550,000円

このケースでは、借地権以外の財産だけだと、基礎控除以下となっていたため、評価対象になったことで相続税が発生していることがわかります。

土地の評価を大きく引き下げ、相続税を大幅に節税できる制度として知られている「小規模宅地等の特例」。実は、この特例は借地権が設定された土地にも適用可能です。

適用要件に該当すれば、借地権付き不動産の評価額を大幅に圧縮できる可能性があるため、ぜひ理解しておきましょう。

【小規模宅地等の特例とは?】

小規模宅地等の特例は、居住や事業の用に供されていた宅地について、相続税評価額を最大80%まで減額できる制度です。

参考:相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

借地権の場合でも、基本的な適用要件に変わりはないため、小規模宅地の特例が適用できそうな場合には、ぜひ専門家にも確認するようにしましょう。

【適用を受けるには税務署への申告が必要】

小規模宅地の特例を適用するためには所有権の土地と同様に、相続税の申告時に所定の書類を提出する必要があります。

特例適用により、基礎控除を下回るから申告不要とはならないため、注意が必要です。

借地権を相続した後、どのような対応が必要となるのか、通常の相続手続きに加えて必要となるものにどういったものがあるのか心配な方もいらっしゃると思います。

この章では、借地権の相続後に必要な事務手続きと、それにまつわる注意点を整理します。

【借地契約書の名義変更が必要か】

借地権は、ほとんどが賃貸借契約書に基づく債権に該当するため、登記されていること滅多にありません。

そのため、借地権の相続においては、借地契約書の名義を変えていないケースも目立ちます。

ただし、地主にとっては誰が借主なのかが明確にならない状態が続きます。今後の借地権の売却や建て替えなどでは地主の協力も必要となるため、地主との信頼関係維持の観点から名義変更の申し出をしておくとよいでしょう。

【借地上の建物は登記変更が必要】

借地権付きの建物が被相続人名義で登記されている場合、建物の相続登記(名義変更)は必要不可欠です。

法務局での相続登記も義務されているため、適切なタイミングで名義変更しておきましょう。また毎年1月1日現在の所有者へ郵送される固定資産税の納付書がスムーズに届くようにもなりますし、借地権付き建物を将来的に売却・賃貸したい場合にも重要となります。

建物の名義が被相続人のままだと、不動産取引や融資、再建築などがさまざまなシーンで支障が出てくることになります。

【遺贈の場合は地主の承諾が必要】

相続と異なり、遺贈(遺言による譲渡)の場合は、地主の承諾が必要になる点に注意が必要です。

遺贈だと、借地権は譲渡に該当するため、民法および借地借家法の規定により地主の同意が必要となります。借地権付き建物の登記名義を変更する前や、引渡しの前に地主から承諾を取得していないと、借地契約を解除される懸念があります。

遺言で借地権を渡す場合には、事前に地主と協議しておくことが望ましいです。

【借地権を共有にしない】

借地権を兄弟姉妹など複数人で相続して共有状態にしてしまうと、後々の売却や承継が難しくなるという問題があります。

今後の方針があいまいであったり、相続人同士の人間関係があまり良好でなかったりする場合には、なるべく共有は避けるようにしましょう。

できれば1人が単独で相続し、他の相続人には代償金で調整するのがトラブル回避としては理想的です。

借地権の相続は、土地の所有権がないとはいえ、相続税の課税対象になる「財産」としての価値を持っています。

また、借地権には以下のような相続ならではの特徴や注意点があります。

【借地権相続のポイントおさらい】

【早めの対策と専門家の活用がカギ】

借地権の相続では、計算方法や契約内容の解釈、地主との関係など、一般の方だけで対応するにはハードルが高い側面があります。

そのため、以下のような場面では、税理士・司法書士・不動産会社などの専門家に早めに相談することをおすすめします。

借地権の相続は「複雑だけれど対策次第で大きく差が出る領域」です。しっかりと情報を集め、専門家のサポートを得ながら、将来のトラブルを未然に防ぎましょう。

相続・不動産コラム