2025.05.17

国税庁の発表によると、相続財産のうち約4割は不動産となっています。つまり相続を経験された多くの方は、不動産を相続しているケースが多く、その後の方針について、お悩みの方も多いのではないでしょうか。

仮に、相続でマンションを取得した場合、相続人としてはその後どうしていくか、大きな選択を迫られます。相続人にとって、今後の生活設計や資産形成に直結する大きな課題となります。

その選択肢としては大きく3つ、「自分で住む」「賃貸に出す」「売却して現金化する」が考えられます。それぞれの選択にはメリットとデメリットが存在し、状況やライフプランによって最適な選択は異なります。ここでは具体的に各選択肢について詳しく解説します。

メリット1:住宅費の大幅な節約

住居費用は、持ち家でも賃貸でも毎月の支出の大きな割合を占めます。相続した不動産の自ら住む場合、家賃や住宅ローン返済の負担がありませんので、生活コストが軽減され、家計の安定につながります。

メリット2:思い出の場所を守れる

相続したマンションは実家や親族が長年暮らしていた場所であることが多く、思い出が詰まっています。自分の思い入れがある不動産を保有できることは、心理的な満足感を得ることができます。

メリット3:相続税対策になる場合がある

親から財産を相続し、自らも一定の財産を築いている場合、今度はご自身の相続対策が必要となる場合があります。相続したマンションに自分が住むことで、万が一があった際に、小規模宅地等の特例が適用できるケースもあります。

デメリット1:固定資産税・管理費の負担

毎月の家賃や住宅ローンが生じなくても、居住しているマンションの管理費や修繕積立金、固定資産税などが発生します。

デメリット2:築年数・設備の老朽化問題

築年数が経過したマンションではリフォーム費用や思わぬ修繕費がかさむ可能性があり、まとまった出費になることがあります。

デメリット3:相続人間のトラブル

相続人が複数人いる場合、そのバランスは大切になります。自分だけが住む場合、他の相続人との間で遺産分割に関するトラブルが発生しないように心理面、経済面で配慮する必要があります。

メリット1:安定した家賃収入

マンションを賃貸に出すことで毎月家賃収入を得ることができます。賃貸募集から入退去の手続きまで不動産会社へ依頼することで、手間も軽減が可能です。

特に好立地の場合は空室リスクが低く、一度入居が決まると何年も入居するケースが珍しくありません。

メリット2:将来的な活用の柔軟性

明確な今後の方針が定まらない場合、いったん賃貸にしておいて、後から売却や自己利用に切り替えることも可能です。

メリット3:相続人間で収益分配が可能

複数の相続人がいる場合、家賃収益を分配することで公平感を保ちやすくなります。

ただし、共有とする場合には十分に注意が必要です。

デメリット1:賃貸管理の手間やコスト

相続したマンションを賃貸に出すには、不動産管理会社への委託料や入居者募集のコストがかかります。マンション1室の場合そこまで大変になることは少ない傾向ですが、自主管理する場合は入居者対応やトラブル対応を行わないといけない場合があります。

デメリット2:空室リスク

立地や条件などにより、思うように賃借人が決まらない場合があります。空室が続くと収益が減り、固定資産税や管理費の負担のみが残ることになります。

デメリット3:原状回復費用

退去時にはリフォームやクリーニングなどの費用が発生する場合があります。

その他、相続したマンションを賃貸に出す最初の段階で、まとまったリフォーム費用が必要となるケースが多く、その費用は先行して持ち出す必要があります。

メリット1:まとまった現金を得られる

マンションを売却することで相続税やその他の納税、生活資金の確保がしやすくなります。家賃収入で想定すると、何十年分に相当するまとまった金額を一気に得ることが可能です。

メリット2:管理・維持の負担から解放

マンションの維持管理や賃貸に伴う煩わしさから解放され、資産の流動性を高められます。毎月賃料がしっかり入金されるか、退去の解約予告が出ないか心配する必要もなくなります。

メリット3:相続人間のトラブル防止

不動産特有の分けにくいことも解消することが可能です。不動産の現物分割は難しく、売却して現金化することで公平に分配しやすくなります。

デメリット1:譲渡所得税や諸費用がかかる

売却によって利益(所得)が出た場合は譲渡所得税が発生します。また、不動産会社への仲介手数料、印紙税などの費用も必要です。

デメリット2:タイミングによっては売却価格が下落

市況やマンションの築年数・立地条件によっては、想定していたよりも低い価格での売却となるリスクがあります。

デメリット3:心理的抵抗

不動産を売却する際には、実家や思い出の詰まったマンションを手放すことに心理的な葛藤が生じる人も多いです。

残置物の撤去なども、自分で行う場合には時間を確保できなかったり、片付けが億劫になったりとなかなか進まないことも珍しくありません。

自分で住むか、賃貸に出すか、売却して現金化する。いずれの選択肢もご家族関係や資産背景、その他で何がベストであるかは変わってきます。選択肢を選ぶ際は、以下の要素を考慮することが大切です。

また、信頼できる不動産会社・税理士・司法書士などの専門家に相談することで、より適切な判断が可能になります。特に不動産の売却・賃貸・管理においては、専門家のサポートを受けることでリスクを低減できます。

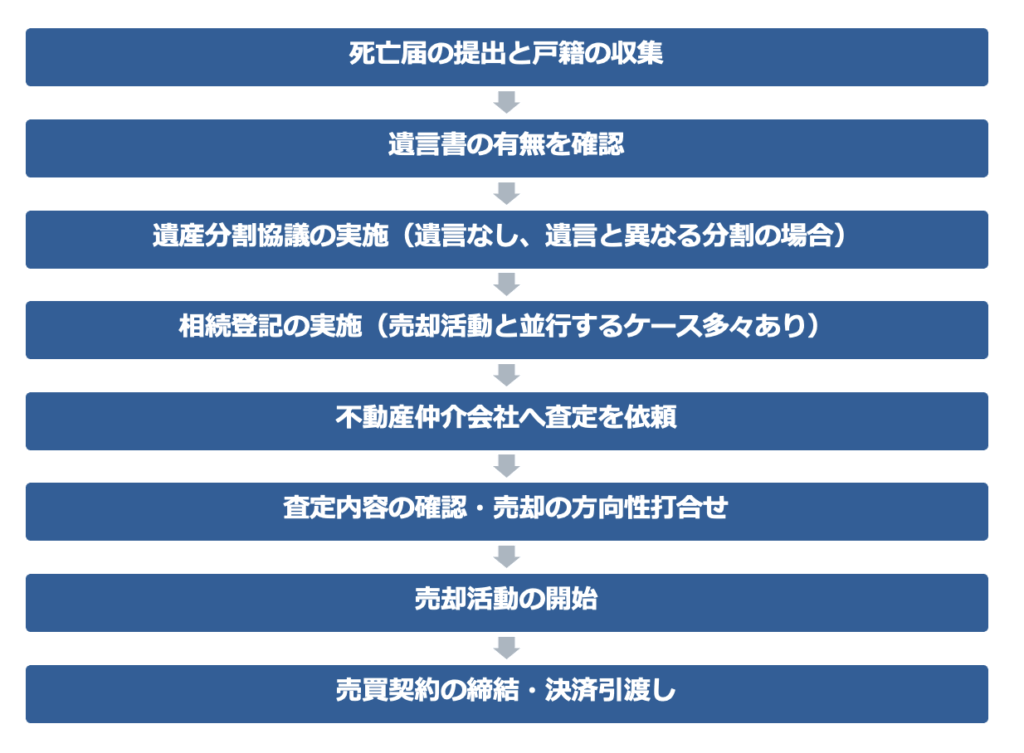

相続したマンションを売却する際には、通常の不動産売却以上に多くの準備と手続きが必要です。

相続税の申告納税や土地家屋の名義変更、遺産分割協議などでの、トラブルを防ぐためにも、正しい流れを知っておくことが重要です。

遺言・相続人の確認と相続手続き

相続発生後はまず被相続人の遺言書の有無を確認します。

遺言があればその内容が優先され、公正証書遺言以外の場合は家庭裁判所の検認が必要です。

遺言がない場合は、誰がどの財産を相続するのか遺産分割協議を行う必要があります。

被相続人の出生から死亡までの戸籍謄本を取り寄せ、相続人の確定を行い、民法に基づき法定相続人を決定します。

複数の相続人がいる場合、「誰がマンションを取得するか」を協議し、遺産分割協議書にまとめます。

相続登記(不動産の名義変更)

不動産を売却するためには相続登記(名義変更)が必要です。

相続に限らず、引越しで住所が変わっている、結婚離婚で氏名が変わっているなども同様に、登記の変更が必要となり現状と一致していないと、第三者へ登記名義を変更できません。

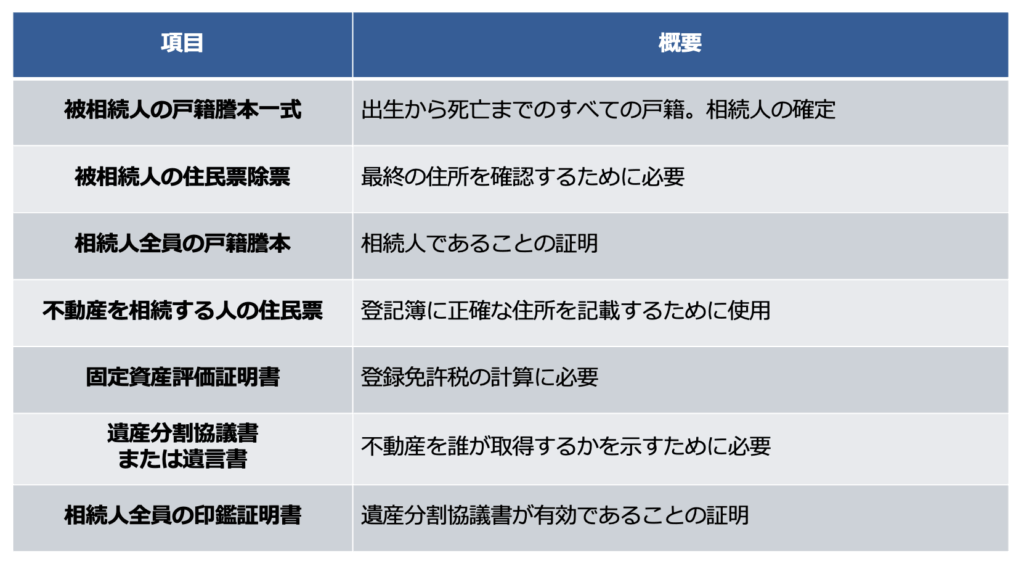

相続登記で必要となる主な書類

売却のための事前準備

売却に先立ち、以下の点を調査・確認する必要があります。

不動産会社に査定依頼を行い、市場価格(相場価格・評価額)を把握します。

査定額は立地・築年数・市場動向によって大きく異なりますので、周辺の売出事例や成約事例と比べて、著しい乖離がないかなど、注意が必要です。

売却活動と注意点

売却活動の開始にあたり、不動産仲介会社と媒介契約を締結します。

媒介契約の種類には、専属専任媒介契約・専任媒介契約・一般媒介契約の3種類があります。売却方針により選び方が変わってきます。

また、売却益が発生すれば譲渡所得税・住民税などの課税対象になります。

売却前に税理士など専門家に相談しておくことが大切です。

相続したマンションを売却する場合、様々な税金が発生します。

正しく理解することで税負担の最小化と節税対策が可能になります。

譲渡所得税・住民税

マンションの売却により、売却益が出た場合、儲け(所得)に対して課税されます。

売却価格から被相続人の取得費と譲渡費用を差し引いた譲渡所得がいくらになるかの把握が大切です。

購入当時の契約書が見当たらないなど、取得費が不明な場合には、売却価格の5%を取得費とする「概算取得費」として計算することも可能ですが、この場合大部分が課税されることになるため、可能な限り実際の金額を確定した方が節税につながります。

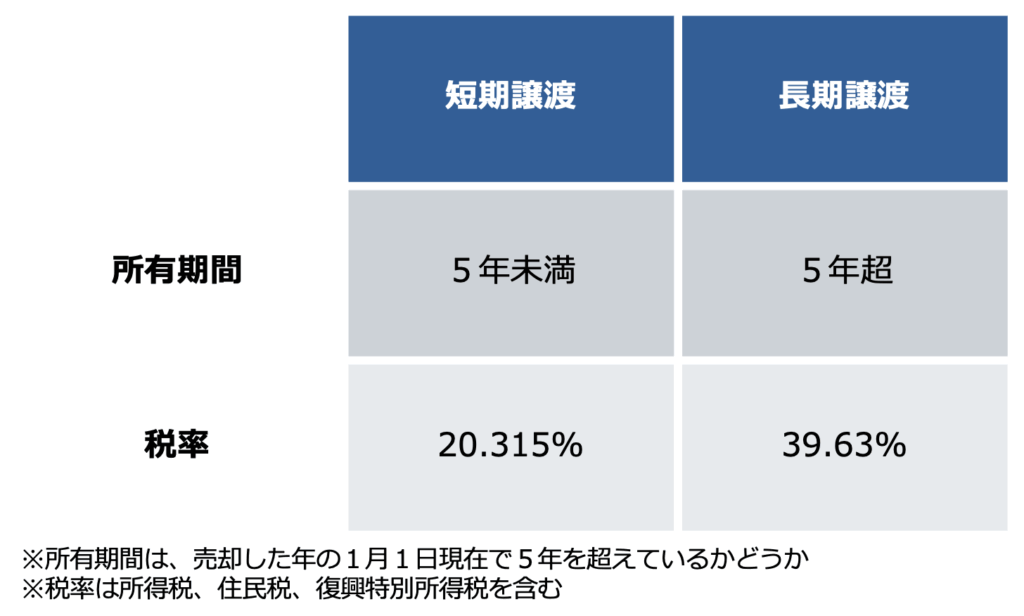

また税率は、所有期間によって税率が異なります。

※相続したマンションの取得日は、被相続人の取得日を引き継ぎます。5年以上保有していれば長期譲渡所得が適用されます。

印紙税

売買契約書1通ごとに課税され、契約金額に応じた印紙税を納付します。

印紙を貼らないと過怠税(3倍)が課される場合もあります。

登録免許税

相続登記や所有権移転登記時に課税される税金です。

相続登記の場合、固定資産評価額 × 0.4%が税額になります。

(例:3,000万円 × 0.4% = 12万円)

ローン返済後の抵当権抹消登記にも1,000円の登録免許税がかかります。

参考:登録免許税の税額表

その他の諸費用(実質負担)

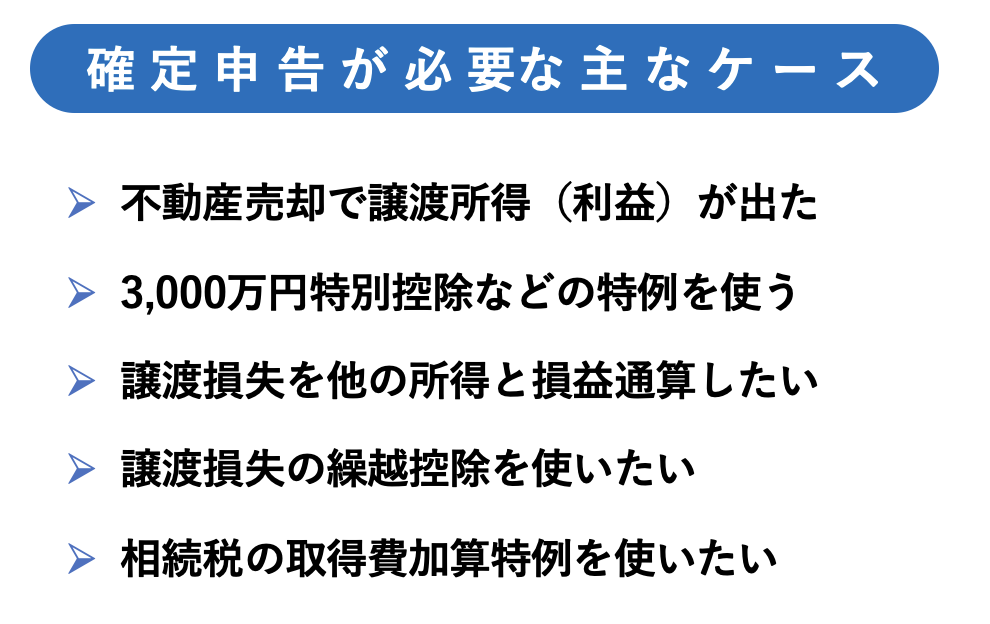

相続したマンションを売却して譲渡所得が発生した場合は、確定申告が必要です。

申告を怠ると延滞税や加算税、節税特例の適用不可など重大なペナルティが発生します。ここでは申告手続きの流れと注意点を解説します。

譲渡損失(売却額<取得費+諸費用)の場合は申告不要ですが、損益通算や繰越控除を希望するなら申告が必要です。

確定申告の時期と提出先

相続でマンションを取得しても、既に実家を出て親と同居ではないケースは多いでしょうか。そうした場合、相続したマンションを売却するか賃貸にするかを検討していくことになりますが、相続人のライフプランや資産戦略によって方向性が大きく異なります。

それぞれにメリット・デメリットがあるため、総合的な判断が必要です。

売却のメリット・デメリット

【メリット】

【デメリット】

賃貸のメリット・デメリット

【メリット】

【デメリット】

判断の目安

専門家への相談

ご自身にとってベストな選択は何か、日常的に不動産の活用について検討している方は少ないため、専門家へ相談することも検討しましょう。

相続したマンションの売却は、様々な手続きが複雑に絡み合うため、1つ1つ整理して進める必要があることはご理解いただけたかと思います。

ここでは売却を成功させるための基本戦略と注意点を総括します。

売却までの流れを把握する

特に遺言がなかった場合、遺産分割協議がどこまで円滑に終えられるかが、その後の手続きに大きく影響します。

売却 or 賃貸の選択

築年数・立地・市場動向・資産状況・ライフプランを多角的に考慮しましょう。

相続人間の話し合い

遺言書がなく、相続人が複数いる場合は遺産分割協議書の作成が必要となります。

何の問題もなくスムーズに進む場合もありますが、話し合いが拗れると、家庭裁判所の調停に進むケースもあり、最悪の場合家族の縁が切れてしまうケースもあります。

専門家の活用が成功のカギ

法律・税務・不動産知識など広範囲な影響を受ける相続マンションの売却は、積極的に専門家の協力を得るようにしましょう。

質問したいことが遠慮なく適切に相談できる、良好な専門家チームを組むことがリスク軽減と成功の近道となります。

相続・不動産コラム